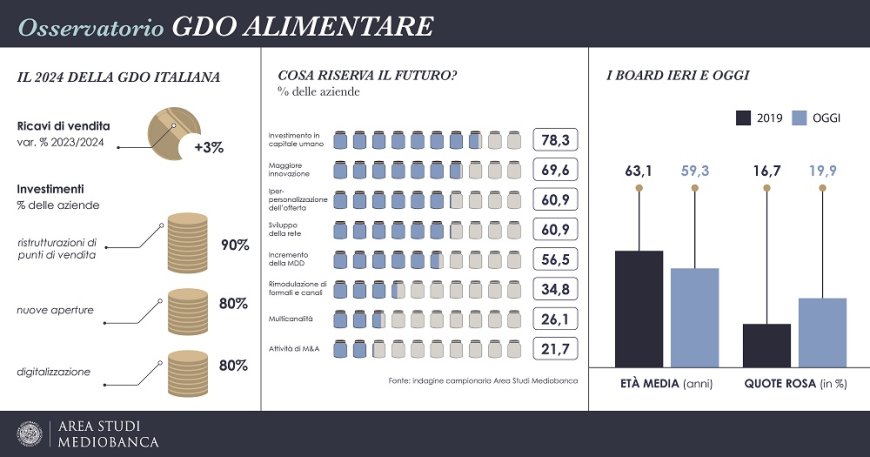

Le sfide demografiche e i nuovi modelli di consumo sono considerati gestibili dall’85% delle aziende della GDO alimentare. Per affrontare il futuro, oltre i tre quarti degli operatori ritengono essenziale investire in capitale umano, mentre il 70% attribuisce priorità allo sviluppo tecnologico, concentrandosi soprattutto sull’intelligenza artificiale generativa.

Circa l’80% delle imprese ha effettuato investimenti in digitalizzazione negli ultimi due anni. Il 60% degli operatori punta all’iper-personalizzazione dell’offerta e all’espansione della rete di vendita, mentre i prodotti a marchio del distributore (MDD), che rappresentano quasi un terzo dell’intero mercato (con un giro d’affari di €26 miliardi, +6,3% di crescita media annua dal 2019), sono considerati un’ancora di sicurezza per il 55% delle aziende. Strategie come la rimodulazione dei formati e dei canali (35%), la multicanalità (25%) e le operazioni di fusione e acquisizione (20%) sono ritenute meno efficaci. Il 65% degli operatori prevede un aumento della concentrazione del mercato italiano.

Un 2024 all’altezza del 2023?

Nel 2024, con un’inflazione quasi nulla, si stima una crescita delle vendite della GDO italiana del 3% rispetto al 2023, che segue un biennio in cui l’aumento generalizzato dei prezzi ha spinto le vendite del +7,6% nel 2022 e +7,7% nel 2023.

Nel 2023, i maggiori gruppi italiani della GDO a prevalenza alimentare hanno realizzato un fatturato netto di €109,6 miliardi (IVA esclusa), di cui 14,7 miliardi generati da operatori a controllo estero (13,4% del totale). Tra il 2019 e il 2023, le vendite sono aumentate del 28% con un tasso medio annuo del 6,4%.

Nel periodo 2019-2024, i costi del lavoro dei retailer nazionali rappresentano mediamente il 9,8% del fatturato, quota in aumento di 0,2 punti percentuali nel 2024 (anno del rinnovo del CCNL Distribuzione Moderna Organizzata).

I margini sono migliorati nel 2023: EBIT margin al 2,9% (2,5% la media del quinquennio), ROI al 7,4% (5,8% la media), che si confronta con l’8% del settore Food&Beverage. In ripresa nel 2023 gli investimenti materiali: +18,7% rispetto al 2022. Il 90% delle imprese nel 2023-2024 ha effettuato investimenti per ristrutturazioni di punti vendita esistenti, l’80% per nuove aperture.

Nel 2023 i discount non sono più così irraggiungibili: il loro fatturato è cresciuto del 9,2% rispetto al 2022, non lontano dal +7,3% degli altri operatori, registrando un tasso medio di crescita delle vendite tra il 2019 e il 2023 del 9,3% (+5,7% gli altri). Spicca la loro marginalità: l’EBIT margin dei discount si attesta nel 2023 al 4,8%, distanziando il 2,3% degli altri gruppi, così come per il ROI, al 16,5% (5,9% gli altri operatori).

Meno performanti gli operatori a controllo straniero che tra il 2019 e il 2023 registrano una crescita media annua del fatturato del 4,3% (+6,7% gli operatori italiani) con EBIT margin 2023 all’1,3% (3,1% per gli operatori nazionali) e ROI al 5% (7,6% gli italiani).

Brillano per vendite le aziende meridionali (+9% medio annuo dal 2019), +6,3% le imprese del Centro Italia, mentre gli operatori del Nord-Est risultano più dinamici di quelli del Nord-Ovest (+6,2% vs +3,9%).

Le curiosità nei conti dei singoli operatori

Radenza Group ha realizzato la maggiore crescita del fatturato tra il 2019 e il 2023: +15,3% medio annuo, seguita da In’s Mercato (+14,9%), Tatò Paride (+12,2%) e Agorà (+10,8%).

Nell’ultimo anno primeggia ancora In’s Mercato (+16% sul 2022), Radenza Group (+15,2%) e Agorà (+14,2%), seguite da RetailPro (+11,5%), Selex (+11,1%), Cive (+11%), Eurospin (+10,6%) e SAIT (+10,2%).

Gli EBIT margin 2023 più elevati sono stati registrati dai discount Cive (7,2%) ed Eurospin (6,7%); segue in terza posizione AZ (5,6%).

La classifica per l’indice di redditività del capitale investito (ROI) vede sul podio: Radenza Group con il 26,9%, seguita da AZ al 23,7% ed Eurospin (21,3%), a cui si avvicinano In’s Mercato (20,6%) e Prix Quality (19,3%).

Eurospin si afferma regina di utili cumulati tra il 2019 e il 2023: €1.561 milioni, superando VéGé a 1.333,1 milioni e Selex (1.286,7 milioni).

PAC 2000 A (Gruppo Conad) è la maggiore cooperativa italiana con vendite nel 2023 pari a €4.634 milioni, seguita da Coop Alleanza 3.0 a 4.119 milioni e da Conad Nord Ovest a 3.092 milioni, che precede Unicoop Firenze a 2.961 milioni.

Il prestito soci del sistema Coop segna un’ulteriore diminuzione, passando dagli 8 miliardi del 2019 ai 7,1 miliardi del 2023. Negli ultimi 5 anni le Coop hanno realizzato proventi finanziari netti per 548 milioni e subito svalutazioni per 552 milioni.

Uno sguardo alla Distribuzione Organizzata

Tra il 2019 e il 2023 la quota di mercato dei sette gruppi della Distribuzione Organizzata, con esclusione delle due cooperative Conad e Coop, è cresciuta di 6,7 punti percentuali, anche grazie all’incremento delle basi associative.

VéGé è l’operatore che ha attratto il maggior numero di nuovi associati (sette), due dei quali già aderenti ad altre strutture (D.IT e C3).

Nel 2023 emerge Agorà, grazie a marginalità (la più elevata del settore, con EBIT margin 5% e ROI 13,5%) e vendite, in crescita dal 2019 ad un tasso medio annuo del 10,8%.

Il tasso di crescita medio annuo del +7,2% tra 2019 e 2023 è superato anche da Selex (+8%) con EBIT margin del 3,8% e ROI all’11,6%.

C3 raggiunge un rapporto tra MON e fatturato pari al 4,1%, più alto di quello medio (3,3%), ma resta arretrato in termini di ROI (8,5%).

Nel 2023 si attestano invece sotto la media del segmento i valori di VéGé (EBIT margin 3% e ROI 9,5%), con un fatturato in crescita del +6,6% medio annuo dal 2019.

Ultime per EBIT margin, Crai e Despar (entrambe 1,4%); quest’ultima si posiziona in coda anche per ROI (4,2%).

Le aziende della Distribuzione Organizzata con fatturato superiore a 500 milioni sono ventisei. Il maggiore incremento di fatturato nel 2023 è stato realizzato da FG Holding (Magazzini Gabrielli, +23,2% sul 2022) seguita da Multicedi (+18,9%), Verofin (Tigros) (+18,3%) e Supermercati Tosano Cerea (+18,2%).

Retail Evolution è il primo operatore per EBIT margin (7,8%), seguito da F.lli Lando (6,3%) e Verofin (Tigros) (6%).

Gruppo Rossetto presenta l’indice di redditività del capitale investito (ROI) migliore (23,1%), seguito dal Gruppo Unicomm (Arca, GMF Fioroni, Unicomm) (19,7%) e Mega Holding (Megamark) (19,4%).

Altri 21 associati hanno realizzato nel 2023 un giro d’affari compreso tra i 200 e 500 milioni di euro. Tra questi, la crescita maggiore del fatturato tra il 2022 e il 2023 è stata registrata da Sisa Sicilia (+24,2%), seguita da Supermercati Visotto (+17,6%) e Sidi Piccolo – Sistema Distributivo Innovativo (+16,9%). Il gruppo L’Abbondanza emerge sia in termini di EBIT margin (7,2% nel 2023) che di ROI (21,3%), seguito da Gambardella (ROI 2023 al 19,8%).

La GDO italiana alla prova del passaggio generazionale

La GDO italiana è nelle mani di famiglie (che controllano in maniera totalitaria l’85,4% delle aziende non cooperative), perlopiù numerose (la quota media di ciascun azionista in una società è pari all’11,2%). Assenti i fondi di private equity.

L’età media dei soci è di 55,2 anni, più alta per gli uomini (56,5 anni) rispetto alle donne (52,9 anni). Tra gli azionisti titolari di nuda proprietà e i corrispondenti usufruttuari intercorre una differenza media di età pari a 33,5 anni. In media i soci azionisti rappresentano i tre quarti dei componenti dei Consigli di Amministrazione delle società.

Nel 60,5% delle società non cooperative della GDO italiana, le deleghe operative sono concentrate nelle mani di un solo soggetto. A fine 2024 l’età media dei board è pari a 59,3 anni con una soglia di accesso prossima ai quarant’anni.

Quanto alla composizione dei board per genere, le donne occupano il 19,9% delle posizioni, massima nelle cariche consiliari (27,7%) e minima in presenza di deleghe operative (7,8%). L’84,5% delle donne che entra nei board appartiene alla famiglia proprietaria.

Il passaggio generazionale è dunque in cima all’agenda della GDO italiana: se la transazione è già avvenuta i vertici sono più giovani di 5 anni. Dal 2019 ad oggi l’età media dei board è diminuita di 3,8 anni e la rappresentanza femminile è cresciuta di 3,2 punti percentuali.

Nel 2019, i tre quarti delle donne erano presenti nei CdA nel ruolo di consigliere, quota che è calata all’attuale 60,5% a vantaggio di più donne nel ruolo di Presidente (dal 7% al 18,4%) e di Vicepresidente (dal 5,3% al 9,2%).

Selex e C3 sono i Gruppi i cui associati hanno una presenza femminile che supera il terzo dei membri complessivi. In crescita la componente femminile dei board delle aziende di VéGé (dal 12,3% del 2019 al 17,9% odierno) e quella di Crai (dal 9,1% al 16,7%); in calo l’età media dei board degli associati C3 (-8,3 anni dal 2019), VéGé (-5,3 anni) e Selex (-4,3 anni).

Sostanzialmente coetanei i board degli associati e delle rispettive capofila per Despar Italia, Selex e VéGé. Nel caso di C3 il board del Consorzio è significativamente più giovane dei board delle imprese associate, il contrario vale per Crai e D.It.

Le tematiche ESG nella GDO italiana

Nell’ultimo biennio tre quarti delle imprese della GDO hanno effettuato investimenti in sostenibilità. Nel 90,5% dei casi le aziende sono state spinte dalla necessità di migliorare la propria reputazione, motivazione seguita dalla visione dell’imprenditore o del top management (76,2%) e dall’esigenza di adeguarsi alla normativa (66,7%).

La presenza di report dedicati interessa i due terzi delle aziende. Nel 16,7% dei casi esiste un manager con carica esclusiva in tema ESG. Più frequente invece che se ne occupi un manager che ha anche altre funzioni aziendali (36,7% degli operatori) o direttamente il Presidente o l’amministratore delegato (23,2%).

Con riferimento ai temi oggetto di misurazione analitica, per quanto riguarda le risorse umane, a fronte di forza lavoro femminile complessiva del 62,9%, le quote rosa calano al 21,6% tra i manager.

Sui temi ambientali, le azioni hanno riguardato l’efficientamento energetico degli edifici per il 90,5% delle aziende, l’innovazione di prodotto per il 76,2% e la supply chain nel 71,4% dei casi.

L’impegno profuso per ridurre l’impatto ambientale ha portato a risultati soddisfacenti: nell’ultimo biennio sono in calo l’intensità energetica (-9,6%), quella carbonica (-15,5%) e la produzione di rifiuti (-5,2%).

I maggiori operatori internazionali

Nel 2023 i maggiori retailer internazionali hanno registrato un fatturato che oscilla tra i €582 miliardi della statunitense WalMart e i 21 miliardi della canadese Empire.

La maggiore proiezione internazionale è della portoghese Jeronimo Martins (79,7%, per due terzi in Polonia), dell’olandese Ahold Delhaize (78,9%), seguita dalla giapponese Seven & i (74,7% principalmente nel Nord America) e dalle francesi Carrefour (54,1%) ed Elo-Auchan (48,2%).

Il panel internazionale esprime un ROI medio nel 2023 pari al 9,5%, in aumento rispetto al 9,2% del 2022.

Quanto a vendite per metro quadro al netto di Iva sul proprio mercato domestico, Esselunga con €15.971 per mq supera tutti i principali operatori internazionali. A distanza le britanniche Tesco (€13.701) e J Sainsbury (12.248 euro), la canadese Empire (€12.128) e l’altra britannica Wm Morrison (€11.829), seguite dalle australiane Woolworths (€11.634) e Coles (€11.192).

L’indagine completa è disponibile per il download sul sito www.areastudimediobanca.com

Leggi la notizia anche su Horecanews.it